社会人チャリダーが日本一周する前に忘れちゃいけない手続き、今回は税金に関するお話です。日本一周しながら個人事業主として仕事をする人がいれば別ですが、ほとんどの社会人チャリダーに関係してくるのは住民税と所得税です。

住民税・・・社会人チャリダーにとって最大の敵と言っても過言ではありません。何しろ、旅中は無職にも関わらずかなりの額を払わなければいけないのですから٩(◦`□´◦)۶

社会人チャリダー悩みの種「住民税」とは?

住民税は日本に住んでいる成人で、ある程度お金を稼いでいる人は全員が納めます。月々の額が大きいので給与明細の中で一際目立つ存在でもあります。

社会人のお財布を悩ませる住民税ですが、都道府県や市町村の主な収入源であり、街の維持管理に使われるとっても大事な税金なんです。

そんな住民税ですが、所得に応じて額が異なる所得割と全員同じ額の均等割という二種類を合わせた税金であること、県(道府県民税)と市町村(市町村民税)へ納めている地方税だということをご存知でしょうか?(私は調べて知りました)

所得割と均等割

所得割とは、前年度の所得(1月から12月)を元に計算した税額のことで、所得を基準に計算するので収入が多い人ほど税額も上がります(累進課税ではありません)。一方、均等割は所得や人によらず一定額となっています。

住民税は所得の10%に対して課税され、うち4%が県(道府県民税)、6%が市町村(市町村民税)へ納められます。均等割の額は県(道府県民税)が1000円、市町村(市町村民税)が3000円の計4000円です(+復興税)。

住民税 = 所得割(県+市町村) + 均等割(県+市町村)

住民税は複雑ですね!このように、住民税は給料によって額が変わる所得割と全員一律の均等割を合算した額であり、所得割として支払った税金の4%が県へ、6%が市町村民税に納められていたんです。

住民税は住む場所によって変わるって本当?

答えはイエスであり、ほぼノーでもあります。前述の通り、所得割は所得により税額が変わりますが、住む場所は(基本的に)影響しません。一方、均等割りは住む場所により税額が少しですが変わります。

ちなみに、住民税が高いのは・・・

神奈川県です!!(あと宮城県仙台市)

おいおいおい!!(私は神奈川県民)٩(◦`□´◦)۶

微々たる差ではありますが、均等割りが一番安いのは青森県青森市で4,000円なのに対し、一番高い神奈川県横浜市、神奈川県川崎市、宮城県仙台市は6,200円となっております。

所得割は全国的に所得の10%で統一されているんですが、名古屋市だけ9.7%と安く、神奈川県だけ10.025%とお高くなっております。神・奈・川・県٩(◦`□´◦)۶

まあ、普通のサラリーマンであれば目くじら立てるほどの違いではありませんが、神奈川県民としては、知ってしまうとなんだか釈然としないもの・・・。

よく「鎌倉は高い」とか「田舎は安い」とか言われますが、上記の通り住民税はどこに住んでもほとんど変わりません。

住民税は前年の所得を基準に決める

皆さんご存知の通り、住民税の税額は前年度の所得から計算されています。そのため「今年は旅人で収入ないから住民税は払いたくない」とはいきません。去年働いていれば、今年の収入とは関係なしに住民税を払う必要があるんです。

以下は収入500万円のサラリーマンの例です。

収入: 5,000,000円

給与所得控除後の所得: 3,500,000円

課税される所得金額: 2,200,000円

所得割(所得の10%):220,000円

1か月の所得割: 220,000 ÷ 12 ≒ 18,300円

1か月の均等割: 4,000 ÷ 12 ≒ 300

1か月の住民税 = 所得割 + 均等割 = 18,300 + 300 = 18,600円

仕事をしてないで毎月これだけ払うのは厳し過ぎる!

しかも、残念ながら住民税には国民年金でご紹介したような免除制度はありません。

会社を辞めて旅するのであれば、住民税の負担を計算に入れた上でお金を貯める必要があると言えます。

住民税の納付時期と納付方法

住民税の徴収には特別徴収と普通徴収の二種類があります。特別徴収とはサラリーマンなどに適用され、毎月の給料から天引きされる方法です。

普通徴収はフリーランサーや社会人チャリダーが自分で納税する方法です。6月頃に市町村から送られてくる納付書を持って送役場や金融機関で支払います。納期は6月、8月、10月、1月の4分割ですが、まとめて一括払いすることもできます。

住民税に関して退職後に注意すること

住民税は前年度の所得を基準にするため、3月の確定申告で確定する所得を持って計算されます。そのため、住民税の支払いは6月を起点としています。

例えば平成27年(2015年)の住民税で言うと、平成26年(2014年)の所得を元に、2015年6月~2016年5月の間支払うことになります。

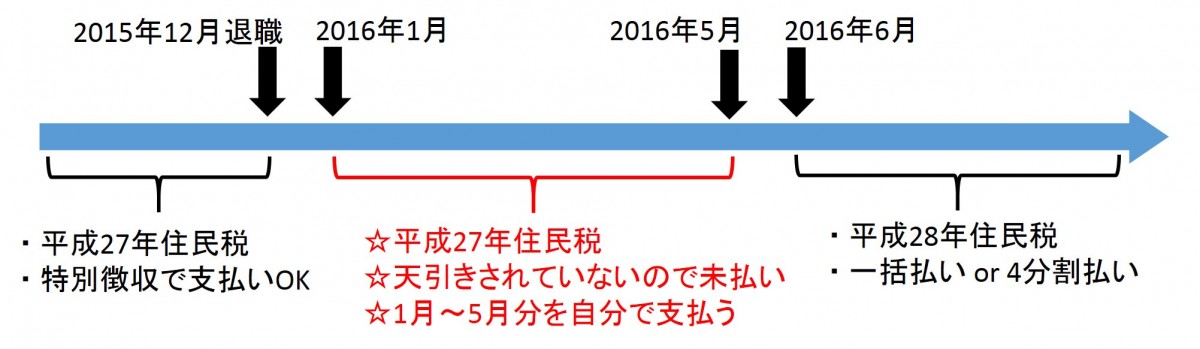

私は2015年12月に退職しているので2016年1月から2016年5月までの住民税は自身で支払わなければなりません。この支払いに関しては、退職時に会社が手続きをしており、区役所から住所宛に残りの住民税振り込みのお知らせが届きます。これを持ってコンビニなどで支払えばOKです。

なお、住民税の支払先は1/1に住所のある市町村となります。現在、神奈川県横須賀市に住んでいますが、2015/1/1時点では東京都豊島区に住んでいたので、上の図1月~5月の未払い分は、横須賀ではなく豊島区に納めています。

来年の住民税はどうなる?

サラリーマン時代の住民税を2016年6月に支払った後(出発して不在なので家族に払ってもらうしかないですね)、次に住民税の納付書が来るのは2017年6月となりますが、2016年1月から2016年12月までの間に稼ぎ過ぎることがなければ、住民税は非課税となり0円です!

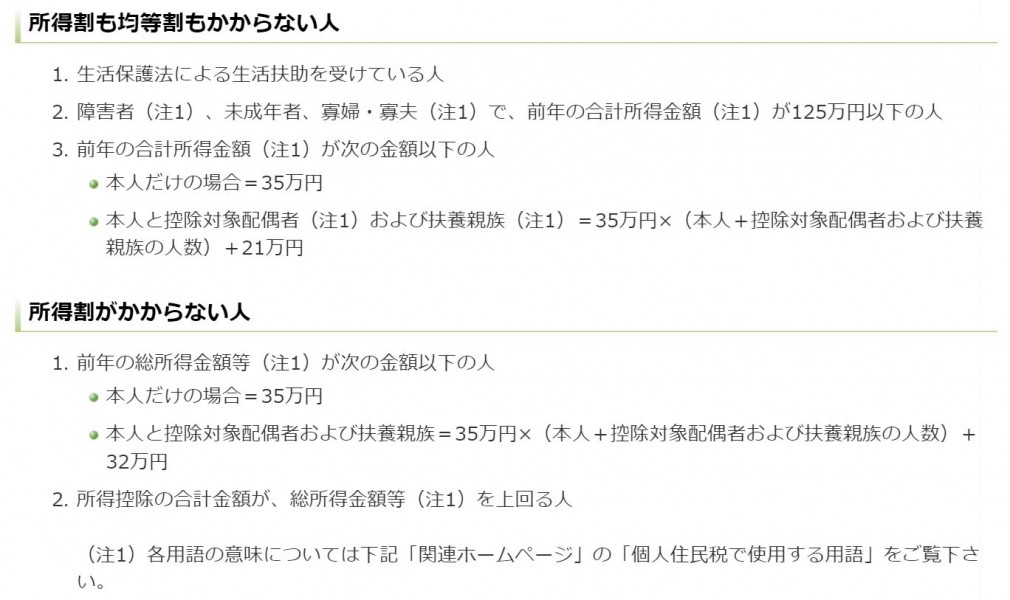

下の図は横須賀市の住民税が非課税となる人を表しています。所得割も均等割もかからない人の3番を見ると、所得が35万円以下であれば住民税がかからないことがわかると思います。

なお!この基準は市町村により異なるため(住民税は地方税なので)、ご自身の住んでいる市町村のホームページから確認する必要があります。大抵35万円くらいが基準となっているはずです。

住民税が0円なのは大変喜ばしいのですが、この場合、住んでいる市町村に住民税の申告をする必要があります(住民税がかからない旨を申告する)。所得税などの関係で確定申告するのであればこの申告は不要ですが、確定申告しない場合、市町村が課税か非課税か判断することができないため、住民税の申告をしなければいけないんです。この申告は義務ではありませんが、やっておいて損はありません。役場に行って申告書を書けばOKなので簡単ですしね。

所得税と確定申告

旅の間にフリーライターとして記事を書き執筆料をもらったり、越冬中にアルバイトをしたりと、人によっては旅の間に収入を得る場合があると思います。所得税とは所得に対する課税なので、お金をたくさん稼げば税金を納める必要がでてきます。

所得税を払わなくていい場合とは?

原稿執筆料など収入がある場合でも、所得(収入から経費を引いた額)が38万円以下であれば所得税はかかりません。これは、基礎控除というすべての税金に対して適用される控除の額が38万円だからです。

旅の途中フリーランスで40万円稼いだ場合の例をご紹介します。

フリーランスとしての収入合計 = 400,000円

必要経費 = 30,000円

所得 = 400,000 – 30,000 = 370,000円

課税額 = 370,000 – 380,000(基礎控除) = -10,000円(マイナスなので払う必要なし)

なお、フリーランスとしての収入は雑所得という種類になりますが、アルバイトなどは給与所得となります。もし、越冬中にアルバイトなどをして38万円以上稼いだとしても、給与所得して得たお金であれば103万円までは所得税がかかりません。

これは、基礎控除38万円の他に給与所得控除65万円を足した合計103万円までは、上の例のように支払額がマイナスとなるためです。

このことから、旅の間によっぽど仕事をしないかぎり(38万円あるいは103万円)、所得税はかからないということになります。

所得税を払う必要がある人は確定申告後の2月から3月中頃までの間に払うことになります。所得税の支払い期限は3月中旬なので、これを過ぎないように気を付けましょう。

旅の途中で収入を得た場合、確定申告は必要?

所得税がかかっていないのであれば確定申告は不要となります。確定申告は所得を確定して払うべき税金を確定させる作業ですが、そもそも所得税が0円なので、清算することがないということですね。

旅の間にたくさん仕事をしない限り、住民税も所得税もかからないと思いますが、住民税が0円であることを市町村に知らせるために、以下どちらは必要となります。

- 所得税額「0円」で確定申告する(確定申告する必要はありませんが、しちゃいけないわけではありません)。

- 住民税の申告をする。

源泉徴収されている場合は?

フリーランスで収入を得る場合、契約先によっては報酬から源泉徴収されている場合があります。源泉徴収されているかどうかは契約金と実際の振込額を見てみましょう。契約金から-10%された額が振り込まれていれば、源泉徴収されていると分ります。

所得が38万円以下であれば所得税がかからないのに、源泉徴収されていたら結局所得税を払っていることになっていますよね?これでは本来払う必要がない税金を払ってしまっていて損をするので、必ず確定申告するようにしましょう!そうすれば源泉徴収された本来払う必要がない所得税を取り返す(還付)してもらうことができます。

まとめ

仕事を辞めて日本一周する場合、住民税の払い忘れに注意する必要があります。しっかりした収入がない状況で月々住民税を払うのはきついですよね。金銭的な負担を減らすために旅をしながら収入を得るのであれば、今度は所得税にも注意を払う必要があります。所得税を払うのは馬鹿らしいので、所得税がかからない範囲で稼ぐのがいいのかと思います。報酬から源泉徴収されているのであれば、所得税を取り返せる場合がほとんどなので、忘れず確定申告するようにしましょう(๑╹ڡ╹๑)p♪

お気軽にコメントください

コメント一覧 (4件)

大変勉強になります。

自分も日本一周したいと思っているのでいつも記事みてます。

大変有難く思っております。

>GASUさん

コメントありがとうございます!

そのように言っていただけると本当にうれしいです。

自分で手続きするのと記事を起こすのはまた別の大変さがあるので、

少しでも役に立てれば幸いです(╹◡╹)

日本一周は具体的にいつからか決めてらっしゃいますか?

ぜひこれからも遊びにきてください(๑╹ڡ╹๑)p♪

税金対策の話は勉強になります!

この場合、必要経費の枠を最大限に使う方法を考えたほうが良いということになるんでしょうかね~?

>やまだしさん

コメントありがとうございます(╹◡╹)

もし、収入が103万円を超えるようでしたら、経費の話が重要になってきます。

103万円を超えないようであればいずれにせよ所得税はかからないので、

出費を経費として落とす落とさないは関係ありません。

103万円を超えると所得税がかかるのですが、このうち経費は収入から引いて考えられるので、

「収入が150万円で経費が48万円の場合、所得が102万円となり所得税がかからない」と、こんな具合です。

フリーランスや個人事業主として生活して、収入が103万円を超えるようだと、

レシートや領収書をきちんと保管し、何を経費として落とすことが出来るか確認する必要がでてきます(๑╹ڡ╹๑)p♪